[금융상품] 원자재 투자의 대표 산업 금속과 선물거래 특징

Quant2022. 9. 28. 20:32

반응형

아래 두 영상을 참고해 작성했습니다.

원자재의 장단점

[장점]

1. 역사적으로 주식, 채권의 움직임과 반대

2. 파산의 위험성이 없는 자산이고 유동성이 많다.

3. 경제가 나쁠 때도 상승 할 수 있다.

4. 정부의 현금 발행으로 인한 구매력 감소 방어 가능

[단점]

이자나 배당 소득을 창출하지 않는다.

원자재 사이클???

원자재 사이클은 크게 4번 있었고, 주식과 원자재 사이클은 순환합니다.

원자재 분석 방법

[공급]

1. 물량 : 전세계 매장량, 생산량, 재고량 파악

2. 생산 : 광산들의 매장량, 신규 광산 확장 가능성

3. 비용 : 광산 개발 및 생산 비용

4. 시간요인 : 개발, 확장, 생산에 걸리는 시간

5. 리스크 : 각 생산 지역의 정치, 군사적 리스크

[수요]

1. 해당 원자재의 주요 사용분야

2. 현재 사용분야의 지속 가능성

3. 신규 산업 분야의 사용 가능성

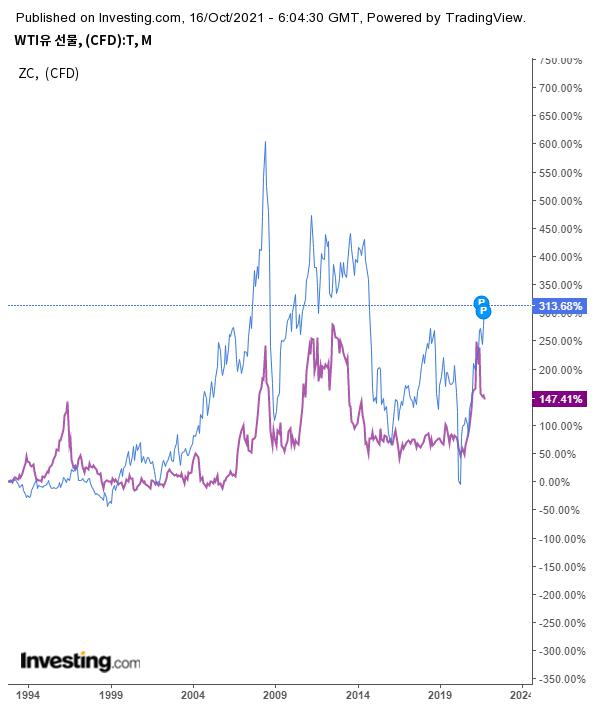

4. 대체제의 존재 여부 - 유가가 비싸질수록 옥수수로 만드는 에탄올 수요도 증가

원자재 섹터 특징??

- 산업 금속 관련 주식 분류

광산기업, 제련업체, 가공업체, 수요자로 나눌 수 있다.

(지구과학 시간에 배운 광물 사용 순서와 유사하다) - 구리가격은 경기를 매우 민감하게 선행한다.

이러한 산업금속 다음으로 민감한게 원유같은 에너지다.

개인 투자자로서 심도있게 원자재별로 깊게 공부해보면 유용한 도구가 될 수 있다. - "원자재 상품가치는 결국 인플레이션을 감안하면 과거나 지금이나 똑같다"

-> 아니다. 원자재 상품도 주식과 마찬가지로 장기보유시 꾸준한 이득이 나온다. - 리스크 프리미엄 : 리스크를 짊으로써 얻는 이득

리스크가 있는 상품의 수익률(주식, 원자재, 비트코인, 부동산) - 리스크가 없는 상품 (은행이자, 채권) - 원자재 선물시장에서의 리스크 프리미엄

- 원자재 선물시장은 공급자의 가격 변화의 리스크 헷지를 위해 만들어짐

- 공급자(선물매도)는 가격변화에 대한 리스크를 수요자(선물매수)에게 떠넘김

이에 따라 리스크 프리미엄도 제공함

- 케인즈의 'Normal Backwardation' 이론 - 원자재 선물 롤오버

롤오버에 따라 손실이 날 수도, 이익이 날 수도 있음

대체로 손실 비율이 큰 편임 - Backwardation : 현재 현물 가격과 현재 선물 가격의 비교

<만기가 가까워 롤오버 시>

Contango : 현재시점 현물 가격 < 현재시점 선물 가격이면

롤오버시 싼 현물을 팔고 비싼 선물을 사므로 손해발생

###상품의 재고가 넘치면 미래의 가격이 낮아질 것으로 예상해 현물가격이 낮아짐

예를 들면 현재 날짜가 5월 말이고 만기가 6/1일인 옥수수 선물이 30$이라면,

6월1일이 가까워짐에 따라 현재 현물 가격은 만기가 6/1일인 옥수수 선물가격과 같아짐

(영상에서 현물가격은 결국 만기가 0인 선물가격과 같다고 설명)

Backwardation : 현재시점 현물 가격 > 현재시점 선물 가격이면

롤오버시 비싼 현물을 팔고 싼 선물을 사므로 이익이 발생한다.

###상품이 희소하면 지금 당장 수요가 증가해 현물 가격이 높아짐

즉 롤오버시 리스크 프리미엄과 Backwardation을 확인해 롤오버 비용을 생각해 볼 수 있다. - Normal Backwardation : 미래 예상 현물 가격과 현재 선물 가격의 비교

- 미래 예상 현물 가격은 관찰이 불가함

- a) 미래 예상 현물 가격 > b) 현재 선물 가격일 시 Normal Backwardation가 됨

이 둘의 가격 차이가 a) - b) 가 Risk-Premium 으로 인한 이익이다. - 근 10년간 미국 원자재 투자가 부진한 이유

1. 원자재 수요 둔화로 롤오버 비용의 증가

2. 미국 국채의 제로 금리

3. 원자재 ETF 등으로 인한 매수 물량 증가 -> 리스크 프리미엄 감소

4. 디플레 압력

반응형

'Quant' 카테고리의 다른 글

| [Project] 주식을 몇 시에 매수하는 것이 가장 좋을까?? (1) | 2022.09.23 |

|---|---|

| [Skewness Volatility] 왜 떨어짐은 크고, 상승은 작은가? (0) | 2022.09.20 |

| [금융 상품] 달러의 역사 - 미국이 기축통화 지위를 버릴 수 밖에 없는 이유 (월가아재) (38) | 2022.09.07 |

| Finance 참고 블로그 (27) | 2022.03.20 |

| [Quant Strategy] NCAV 전략 - 2022.03.16 기준 (12) | 2022.03.17 |

댓글()