[ETF] 나스닥100 헷지 수단! -3배 레버리지 인버스 ETF SQQQ 분석 - 음의 복리

악재와 호재가 왔다 갔다 하며 계속해서 변동성 장세가 이어지고 있습니다.

게다가 인플레이션&양적 긴축의 영향으로 올해 나스닥은 24% 가까이 하락한 상태입니다.

극심한 변동성 장세가 싫은 투자자들은 주로 인버스 ETF로 포트폴리오 헷지를 합니다.

미국 주식을 투자하는 대다수가 나스닥 중심의 기술주를 보유하고 있기 때문에

Nasdaq-100 3x 인버스 ETF SQQQ를 헷지 수단으로 사용합니다.

ETF 개요

Proshares에서 출시한 UltraPro Short QQQ ETF는 나스닥 100 지수의 하루 움직임을 -3배 추종하는 ETF입니다.

ETF 운용방식은 대형은행들의 스왑 비중을 매일 리벨런싱 하는 방식으로 운용됩니다.

SQQQ는 나스닥 100의 반대 포지션이기 때문에 %가 -로 표시됩니다.

또한 -3배를 구성해야 하므로 - 스왑의 비중이 -300%가 되도록 ETF가 구성되어 있습니다.

아래는 스왑을 쉽게 설명한 블로그니 참고하시면 좋을 듯합니다.

[금융공학] 스왑 거래 (Swap transaction)

스왑의 개념에 대해 직관적으로 이해했다면, 이제 금융시장에서 이루어지는 진짜 스왑거래에 대해 알아 보겠습니다. 금융시장에서 스왑거래의 기초자산은 주로 통화(Currency)와 이자율(Interest Rat

studyenthusiast-26.tistory.com

레버리지 ETF의 양날의 검 : 양과 음의 복리효과

Proshares 홈페이지에는 아래 문구가 있는데요

쉽게 설명하자면 SQQQ는 나스닥 100 지수의 하루 동안의 변화만 -3배 추종하기에 복리효과에 의해

보유기간 동안 실제 나스닥 100이 -3배 변화한 정도와 SQQQ의 변화가 다를 수 있다는 말입니다.

간단한 예를 들어보겠습니다.

SQQQ를 100$ 매수하고, 나스닥 지수가 5% 하락하면 SQQQ는 15% 상승해 115$가 됩니다.

이후 나스닥 지수가 또 5% 하락하면 또 SQQQ는 15% 상승해 132.25$ 가 됩니다.

결과적으로 나스닥은 총 9.75% 하락한 반면, SQQQ는 32.25% 상승했습니다.

15%+15% = 30%가 아닌 15%*15% = 32.25%로 생각해야 됩니다.

지수 변화가 없는대도 손해가 발생한다고??

만약 나스닥이 5% 상승하고 다음날 5% 하락한다면 어떻게 될까요?

처음 포지션이 100$ 였을 때, 100$ * 1.05 * 0.95를 하게 되면 처음 100$가 아닌 0.25$ 손해인 99.75$가 됩니다.

그렇다면 SQQQ는 어떻게 될까요?

100$ * 0.85 * 1.15 = 97.75$가 되어 손실액이 0.25$의 9배인 2.25$가 됩니다.

레버리지 정도가 더 커질수록, 변동성 장세가 길어질수록 레버리지 ETF의 음의 복리효과는 커집니다.

인버스 ETF는 오래 들고 있을수록 손해가 발생한다고??

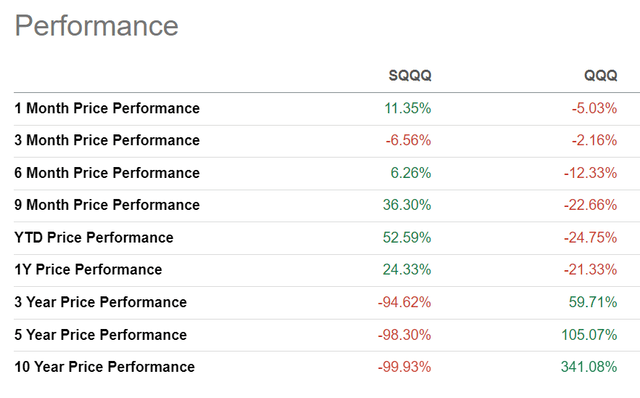

SQQQ의 단기 수익률을 놓고 봤을 때엔 좋은 성과를 보여주지만 장기간 보유했을 때엔 손실폭이 큰 사실을 알 수 있습니다.

QQQ와 SQQQ를 비교해보면 QQQ는 장기보유 시 꾸준히 성장한 반면 SQQQ는 정반대로 엄청난 손실을 보여줬습니다.

SQQQ를 5년 보유 시 -98.3%, 10년 보유 시 99.93%를 보여줬습니다.

올해 QQQ가 25% 가까이 하락했지만, 음의 복리 효과로 SQQQ는 74.25%보다 낮은 52.6% 상승했습니다.

결론

투자할 때 포트폴리오 헷지를 생각하고 있다면, 인버스 ETF를 매수해 음의 복리효과로

추가 손실을 얻는 리스크를 감수하는 것보다 해당 포지션의 비중을 줄여 헷지를 하는 것이 더 났습니다.

매크로를 잘 읽고 리스크 관리에 자신이 있는 분들이라면 인버스 ETF로 헷지 하는 것이 효율적일 수 있겠지만

그렇지 않은 분들에겐 인버스 ETF는 추천하지 않습니다.

[ETF] SOXL 반도체 3배 레버리지 분석 및 전망

요즘 다시 시장이 성장주 가치주 할 것 없이 다시 무너졌죠. 성장 / 가치 두 가지 특징을 모두 지닌 반도체 섹터가 가장 큰 낙폭을 보여줬습니다. 반도체 섹터는 추세가 뚜렷하게 형성되기 때문

gold-goose.tistory.com

NRGU 미국 정유주 3배 레버리지 ETN 분석, 향후 전망

정유 ETN 대표 주자 NRGU NRGU는 MicroSectors U.S. Big Oil Index를 3배 추종하는 ETN 상품입니다. ETF와 달리 ETN은 운용사가 실제 인덱스를 따라 만든 상품이기 때문에 인덱스와 괴리율이 존재합니다. NRGU는..

gold-goose.tistory.com

[ETF 소개] 저커버그도 포기 못한 메타버스 ETF! - METV

작년에 메타버스 붐이 일어났었죠! 저도 그때 가상 부동산 어스 알아보고, 영화 레디 플레이어 원에 흠뻑 빠져 몇 년 뒤면 이런 세상이 오지 않을까 기대하고 그랬습니다. 근데 정말로 먼 미래에

gold-goose.tistory.com

'US Stock' 카테고리의 다른 글

| AMD 굳이 팔 필요 없는 이유! - 엔비디아 vs AMD (32) | 2022.11.21 |

|---|---|

| [ETF 소개] 저커버그도 포기 못한 메타버스 ETF! - METV (14) | 2022.11.21 |

| [ETF] SOXL 반도체 3배 레버리지 분석 및 전망 (63) | 2022.11.01 |

| 마이크로소프트(MSFT) - 2022년 2분기 실적 분석 및 주가 전망 (13) | 2022.11.01 |

| NRGU 미국 정유주 3배 레버리지 ETN 분석, 향후 전망 (61) | 2022.11.01 |